图文:郑浩滨、钟伟锋 编辑:彭洁珊

2022年12月16日晚上,伦敦玛丽王后大学Sushanta Mallick教授应邀作题为“Bank Credit Risk and Macro-Prudential Policies: Role of counter-cyclical capital buffer”的线上学术讲座。讲座由betway必威黎佳焰老师主持,校内外师生共50余人参加。

Sushanta教授以银行业对金融稳定的作用为切入点,探讨了宏观审慎政策 (由逆周期资本缓冲器 (CCvB) 代理) 在不确定时期对银行信贷风险的影响,并就文章的研究动机、研究目标、现实背景、文献回顾、数据分析、研究结论与贡献展开,向betway必威师生分享了该项研究成果,交流论文的发表经验。

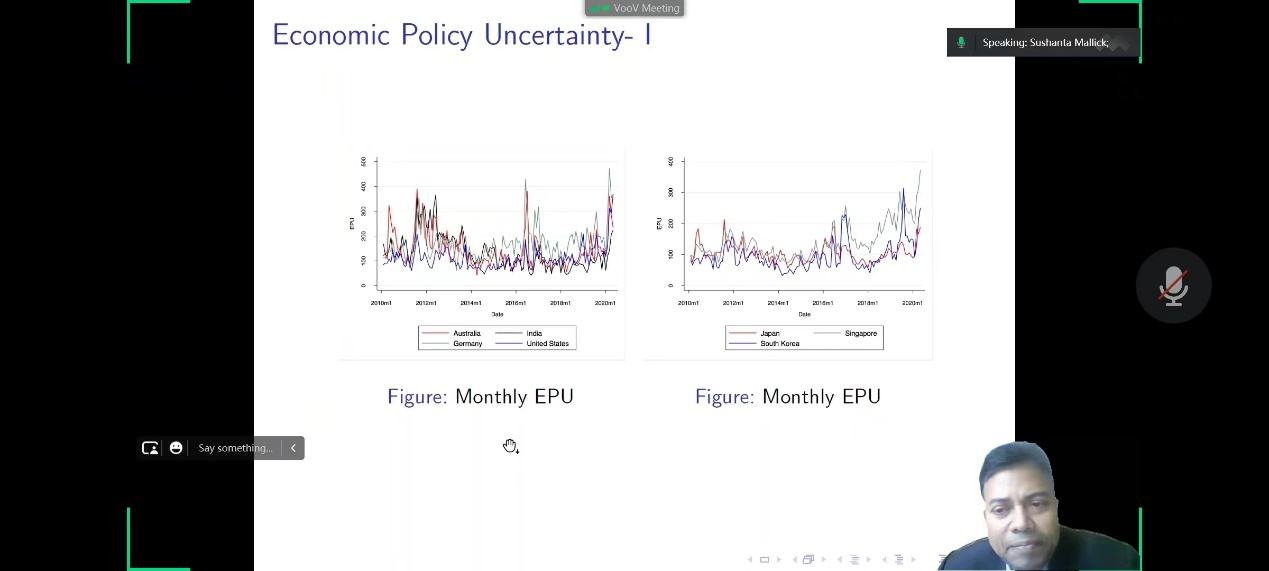

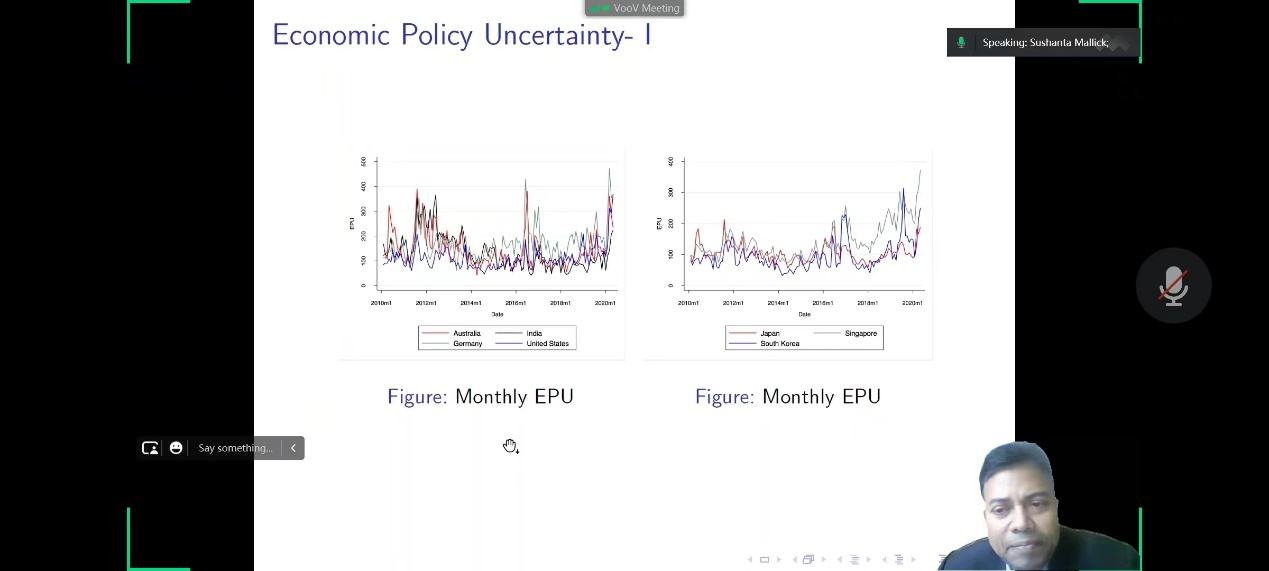

2008年全球金融危机(Global Financial Crisis)是自1929年大萧条以来最为严峻的金融危机,银行业的感知信贷风险大幅上升。2007至2019年,信用违约掉期(credit default swap)合同大幅下降,从62万亿美元减少至9.4万亿美元。危机引发了大规模的制度变革,以应对系统性风险。更强的宏观审慎政策势在稳定信用市场、降低系统风险与高波动率,以确保金融部门能够应对未来的危机。在此背景下,Sushanta Mallick教授等人利用由25个国家的70家银行在2010-2019年期间的4939个信用违约掉期(CDS) 组成的独特的每日数据集,探讨这些宏观审慎措施能否有效的降低信贷风险,稳定金融系统。他们通过识别CDS spread,来研究宏观经济与银行层面的因子。

研究证实了宏观审慎监管在解释银行间CDS利差方面的重要作用,并发现CCvB的收紧会降低银行层面的CDS利差,而CCvB的放松会增加CDS利差。CCvB的这种异质性影响是由于它对银行的资本比率 (即股权与总资产的比率)的不对称影响而产生的。收紧CCvB会大大增加资本,而放松CCyB则不会影响资本。

文章指出,当启用CCyB监管时,在高度不确定性和金融困境时期,来自银行业的风险可以被大大抑制。宏观审慎政策要求银行在经济好的时候持有更多的资本,在经济下滑时控制金融市场风险是合理的。

在交流与讨论环节中,Sushanta教授结合本次分享的学术研究成果与过往的论文发表经验,就与会师生提出的关于模型设计思路、论文写作经验、宏观金融研究对会计研究的借鉴意义等困惑进行了深入的解答。最后黎佳焰老师总结了Sushanta教授的分享内容,并表达了感谢,本次讲座圆满结束。